Meile kõigile meeldiks, kui investeerimisportfellide väärtus ainult kasvaks, kuid turuosaliste emotsioonide ning majandustsükli tõttu tuleb paratamatult seista silmitsi ka perioodidega, kus aktsiate hinnad kukuvad 10-20% ning mustemates stsenaariumites isegi rohkem. Järgnevad viis mõtet ning soovitust aitavad Sul ennast langusteks paremini häälestada ning neist edukamalt välja tulla.

Aktsiaturgudel on kalduvus tõusta

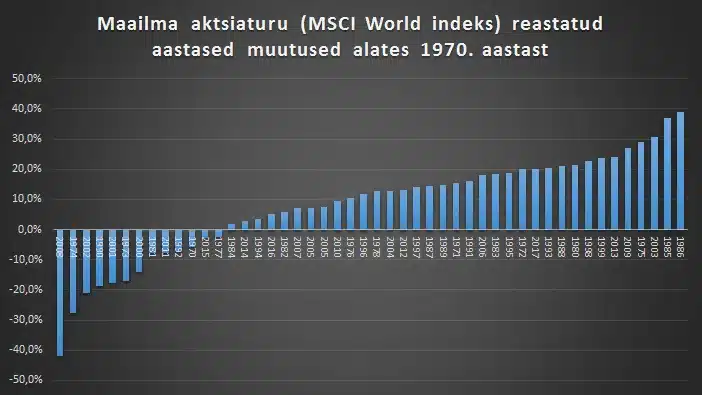

Üks kõige olulisemaid fakte, mida tuleks aktsiaturgudele investeerides meeles pidada, on nende suurem tõenäosus aja jooksul tõusta. Kui me vaatame tagasi aastasse 1970, siis alates sellest perioodist on globaalne aktsiaturg MSCI World indeksi näol tõusnud 73% aastatest ning saavutanud seejuures mediaantootluseks 12%. Languse ootamisel töötab seega tõenäosus Sinu kahjuks ning aastatel, mil globaalne aktsiaturg on jäänud miinusesse, järgnes 83% juhtudest positiivse tootlusega aasta. Inimaju on kodeeritud olema optimistlik, kuna see viib meid elus edasi ning aitab kaasa paremale tervisele. Sama kehtib pikas perspektiivis ka aktsiaturgudel, kust peegeldub inimeste võime olla innovatiivne, ületada ettevõtluses raskused ning jahtida järjest kõrgemaid saavutusi.

Ära ürita korrektsioone ajastada

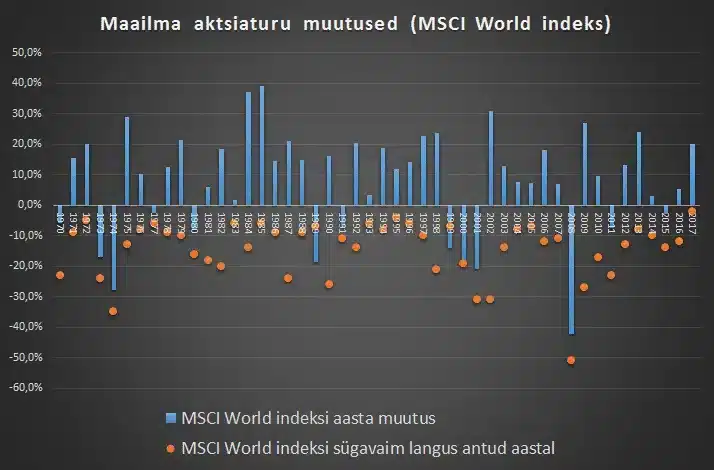

Oluliselt tihemini tuleb aktsiaturul ette lühiajalisi korrektsioone ehk vähemalt -10% langusi (alates 1970. aastast on MSCI World indeksi keskmine aastasisene korrektsioon olnud -14%), kus valitseb tugev psühholoogiline ja emotsionaalne komponent ning see muudab nende tabamise ning ajastamine praktiliselt võimatuks ülesandeks. Kes on vähegi rahamaailmaga kokku puutunud, peaks teadma kurikuulsat 1987. aasta krahhi, mille käigus kukkus globaalne aktsiaturg paari kuuga -24% ning Ühendriikides S&P 500 indeks koguni -34%. Osad otsivad pidevalt paralleele ning kardavad sarnast kukkumist ka tulevikus aga millele tihti tähelepanu ei pöörata, on see, et nii maailma kui ka USA aktsiaturg lõpetas 1987. aasta positiivse tootlusega (vastavalt 14% ning 2%).

Hoidu liigsest finantsmeedia tarbimisest ning pidevast portfelli vaatamisest

Meedia ülesandeks on ennast müüa ning hirm läheb alati paremini kaubaks kui positiivsed uudised. Uuringud näitavad, et paanikasse sattudes inimese vaimsete võimete tase alaneb, millest johtuvalt ei pruugi kriisisituatsioonis langetatud otsused olla alati kõige ratsionaalsemad ning kõhutunne sunnib käituma koos väljapääsu suunas tormava karjaga, sest kardetakse, et teistel on infot mida Sul äkki pole. Kui aga saadakse aru, et tegemist oli siiski asjatu paanikaga, liiguvad turud üldiselt üles väga kiiresti ning selleks ajaks, kui julged tagasi rongi peale hüpata, oled osast tootlusest juba ilma jäänud. Samuti võib langusperioodide ajal portfelliseisu pidev uudistamine juhtida investoreid kõrvale tema pikaajalisest plaanist, sest punase värvi nägemine tekitab vajaduse reageerida.

Võta vaid riske, mida oled valmis reaalselt taluma

Tõusvad turud võivad kergesti meelitada võtma soovitustsuuremaid riske, kuna teiste edulood tekitavad kadedust ning piisavalt kaua väldanud tõusu korral hakkame ennustama samasuguse trendi jätkumist. Aga kui turud pööravad järsult allapoole, võib ilmsiks saada portfelli väärtuse soovitust suurem kõikumine. Ikka ja jälle tasuks ennast mõttes viia tagasi aastasse 2008 ning testida oma riskitaluvust. Kui järgnevate kuude jooksul peaks aktsiaturg kaotama väärtust -40%, siis kas see sunniks Sind tegema lõpparve investeerimisega või hoopis kutsuks aktsiaid juurde ostma? Juhul kui oled lühiajaliselt valmis leppima portfelli väärtuse maksimaalselt -20% langusega, siis järelikult peaks aktsiate osakaal jääma alla poole portfellist.

Pane paika käitumisplaan

Kui aktsiate osakaal portfellis on kooskõlas isikliku riskitaluvusega, ei tohiks korrektsioonid ja krahhid lüüa kõikuma soovi saavutada pikaajaliselt paika pandud eesmärke. Turgude ajalugu arvesse võttes võib pigem järeldada, et sügavamad langused on lühiajalised kõrvalekalded, mis avavad ka võimalusi. Portfellist väikese osa hoidmine vabas rahas ei ole häbiasi, sest korrektsioonide korral saab seda kasutada kuiva püssirohuna ning ekstreeemsemate languste korral võib ressurssi vabastada ka võlakirjade arvelt. Kes aga investeerib aktsiaturgudele regulaarselt väikeseid summasid, võib kaaluda strateegiat, kus kindel ajavahemik asendatakse aktsiaturu languse ulatusega. Näiteks selle asemel, et investeerida teatud summat iga kvartal, minnakse üle strateegiale, kus osa kapitalist paigutatakse turgudele pärast -10% korrektsiooni, järgmine investeering tehakse -15% pealt jne.

Aktsiaturgude lühiajalisi liikumisi on raske ette ennustada ning kindlasti ei saa me tsükleid kuidagi juhtida. Küll aga on võimalik iseenda reaktsiooni kontrollida, teades paremini turgude ajalugu ning käitumist ja võttes vaid riske, mida suudame taluda. Nende sammudega suurendame tõenäosust, et järgmine korrektsioon ei juhi tähelepanu kõrvale pikaajalisest eesmärgist ning kabuhirmus põgenemise asemel oskame näha ka võimalusi.

Allikas: LHV finantsportaal