Oktoober oli rahvusvahelistel väärtpaberiturgudel võrdlemisi närviline kuu ja jättis tähtsamad aktsiaturud miinusesse, nagu see oli olnud ka septembris. Ka üleilmne aktsiaturg oli dividende arvestades endiselt 5% madalamal tasemel kui aasta alguses ja isegi S&P500 indeks, mis sisaldab USA suuri tehnoloogiaettevõtteid näitas koos dividendidega eurodes mõõdetuna –1,4% tootlust.

Võlakirjad, mis söövad investori raha

Muutuvas investeerimiskeskkonnas tasub analüüsida portfelli varade jaotust regulaarselt ning kaaluda, kas riskid on piisavalt maandatud või hajutatud. Kui võlakirja kupongi intressimäär on 0% ja võlakirja hind on tõusnud kõrgemale tema lunastusväärtusest, siis on selle võlakirja lõpptähtajani hoidjale garanteeritud kindel kaotus.

Varade oodatav tootlus ja riskitase ei ole konstantsed suurused. Kuigi need ei kõigu igapäevaselt, võivad muutused pika aja jooksul olla küllatki olulised. Seetõttu tasub meil oma investeeringute portfelli vaadates endalt aeg-ajalt küsida, mis on meie ootused erinevatele varaklassidele ja milliseid varaklasse tasub üldse eelistada. Kas me peaksime oma ootuseid, arvamusi ja ka eelarvamusi varasemaga võrreldes korrigeerima?

Kõigest kümme aastat tagasi ei oleks ma suutnud ette kujutada olukorda, mis sunniks mind ostma kulda – tollal tundus, et alati on võimalik leida paremaid alternatiive. Oktoobri lõpu seisuga oli aga kullaga seotud investeeringute osakaal LHV kõige suuremas pensionifondis L ligikaudu 7% ja tõenäoliselt kasvatame seda positsiooni tulevikus veelgi.

Ma mäletan, et üheksakümnendate keskel arvestati, et riskivabade pikaajaliste võlakirjade tootlus on umbes 4…5% ja aktsiate riskipreemia on peaaegu püsivalt 7%, mis teeb aktsiate oodatavaks tootluseks umbes 11…12%. Kui praegu paigutada Saksamaa valitsuse kümneaastastesse võlakirjadesse 1000 eurot, siis nende lõpptähtajal kümne aasta pärast saaksime tagasi 950 eurot, mis teeb garanteeritud kaotuseks 0,5% aastas.

Kahtlustan, et kui investeerida praeguse hinnataseme juures aktsiatesse, ei ole aktsiaindeksite keskmine aastatootlus järgmise viie aasta jooksul paarist protsendist märgatavalt kõrgem. Need, kes investeerisid maailma arenenud riikide aktsiaturge kajastavasse indeksisse MSCI World 2000. aasta märtsis, jõudsid nulli alles kuus aastat hiljem. Seejuures tasub märkida, et 2000. aasta kevadel ei kutsunud aktsiate hinnalangust esile ükski konkreetne sündmus. Aktsiaturud langesid põhjusel, et hinnad olid tõusnud võrreldes kasumitega ebamõistlikult kõrgele.

Aktsiad ei ole ainuke varaklass, kuhu tasub investeerida

Eestis on viimastel aastatel järjest enam levitatud tõekspidamist, et ainuõige koht investeerimiseks on üleilmsed aktsiaturud ning parim ja ainuõige instrument selle investeeringu teoks tegemiseks on indeksifond. Indeksifond on tõesti suurepärane finantsinstrument üleilmsetele turgudele investeerimiseks, kuid aktsiad on ainult üks mitmest varaklassist. Tuleb arvestada, et aktsiad ei ole neist isegi mitte kõige suurem ega ka alati mitte kõige tulusam varaklass.

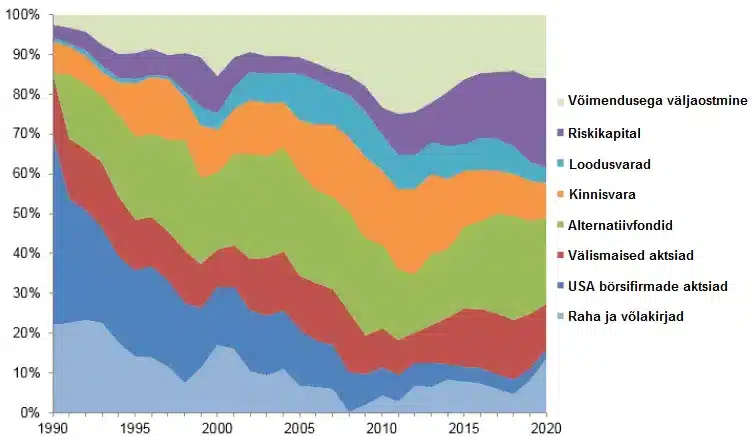

Viimastel aastatel on mulle olnud järjest rohkem eeskujuks Yale’i Ülikooli investeerimisfondi vaade. Nende eesmärk on kiire inflatsiooniga korrigeeritud tootlus, mille saavutamisel arvestatakse ka riskiga. Yale’i Ülikooli investeerimismeeskond on jaotanud oma investeerimisuniversumi kaheksaks varaklassiks. Nende investeerimisportfellist moodustasid 2019. aasta lõpus USA aktsiad 2,7% ja rahvusvahelised aktsiad 13,7%. Seejuures oli kinnisvara osakaal 10,1% ja maavaradesse oli investeeritud 4,9% portfellist.

Graafikult on näha, kuidas Yale’i Ülikooli investeerimisportfelli jaotus on aja jooksul muutunud. Yale pole sugugi mitte kogu raha aktsiaturgudele paigutanud. Ühes investeerimisülevaates meenutati, kuidas nad dot.com buumi ajal aktsiate osakaalu vähendasid, samas kui turud jätkuvalt ja kiirenevas tempos ülespoole rühkisid. Tõenäoliselt ei süüdista siiski keegi Yale’i investeerimismeeskonda naiivsuses ja akadeemia eiramises.

Oleme näiteks ka LHV pensionifondides viimastel aastatel tunduvalt laiendanud varade klasse, investeerides taastuva loodusvaraga metsamaasse ning pannes raha tootlust teenima meie enda rajatud üürikortermajades ja soetatud büroohoonetes (Valge maja ja Microsofti hoone). Otsime kõrge potentsiaali, kuid madala võimendusega erakapitalifonde ning aitame finantseerida kohalikke ettevõteteid (Peetri Keskus, Sunly, Alexela, Ekspress Grupp) läbi võlakirjade, mis pakuvad pensionikogujale paremat tootlus kui rahvusvahelised võlakirjaturud.

Väljaspool pensionisüsteemi tegutseval väikeinvestoril pole sellistele alternatiivsetele varadele lihtsat ligipääsu. Usume, et alternatiivsete varaklasside lisamine niinimetatud traditsioonilisele aktsiatest ja võlakirjadest koosnevale portfellile aitab tõsta tootlust ning alandada riske.

Investeerimise asemel tarbimisele õhutamine

Kuni 2018. aasta lõpuni oli meie pensionifondidel kaks peamist eesmärki: säilitada investorite vara ja lüüa inflatsioonitempot. Kolmas eesmärk oli edestada konkurente. Nende kolme eesmärgi saavutamisega oleme enda hinnangul läbi aegade edukalt hakkama saanud.

2018. aasta lõpus vastuvõetud investeerimisfondide seaduse muudatuse järel seadis seadusandja fondijuhtidele uue eesmärgi: ületada Eesti sotsiaalmaksu laekumise (sotsiaalmaksust esimese samba pensionite maksmiseks minevate summade) kasvutempot. See ärgitas fondijuhte eesmärgi saavutamiseks rohkem riskima. Kui pensionisüsteemi loomise ajal muretseti pensionivara hoidmise ja kaitsmise pärast, siis 2018. aasta seadusemuudatus andis fondijuhtidele sisulise suunise võtta tootluse teenimiseks rohkem riske.

Palgad on Eestis kasvanud mõnel aastal kiiremini ja mõnel aastal aeglasemalt, kuid keskmiselt üle 5% aastas. Meie nägemuse kohaselt on pensionifondide piiranguid ja fondide riskiprofiile arvesse võttes võimalik saavutada pikaajaline keskmine tootlus, mis ületab 6%. Selle poole oma igapäevatöös ka püüdleme.

Mõnel aastal võib meie tootlus olla veidi väiksem, kuid me teeme kõik selleks, et seda eesmärki ületada. Seatud eesmärgi alusel valime ka investeeringuid. Sisuliselt ei ole riskantsematel aktiivselt juhitud pensionifondidel mõistlik enam teha ühtegi pikemaajalise horisondiga investeeringut, mille oodatav tootlus oleks alla 6%.

Oktoobris jõustunud kogumispensionide seaduse muudatused muudavad väiksema likviidsusega Eesti eraettevõtetesse, erakapitalifondidesse ja kinnisvarasse investeerimise tunduvalt keerulisemaks. Siiski ei ole me oma meeskonnaga alla andnud ja jätkame valitud missiooni – arendada Eesti kapitaliturge – elluviimist. Me usume, et kohalikku kapitaliturgu arendades ning Eesti ettevõtete kasvule kaasa aidates on meil võimalik teenida paremat tootlust kui börsiaktsiatesse ja negatiivse tootlusega võlakirjadesse investeerides.

On piinlik, et paljud Eesti poliitikud ei mõista kapitali rolli majanduses ning ärgitavad säästude kasvatamise asemel pigem tarbima. Siiani pensioniks kogutud vara ära kulutades on võimalik majandust korraks turgutada, kuid ohvriks tuuakse riigi pikaajaline areng ja kasv.

Rikkaks ei ole võimalik saada laenu võttes ja kulutades. Kapital koguneb ainult siis, kui kulud jäävad tuludest väiksemaks. Kui on kapitali, siis on võimalik seda laenuga võimendada. Kui aga kapitali ei ole, siis ega peale kõrge kulukusega tarbimislaenu muid finantseerimisvõimalusi olegi.