Iga investeeringuga kaasnevad teatud riskid. Alljärgnevas lühiusutluses selgitavad kinnisvaraga tagatud ärilaenudel põhineva investeerimismudeli kasutegureid era- ja institutsionaalsele investorile Estateguru eksperdid.

Kuidas on Ukraina sõda mõjutanud investorite otsuseid, milliseid muutusi olete nende käitumises täheldanud? Kas investorite investeerimisvalmidus on pigem suurenenud või hoiavad nad oma raha, kuniks tekib rohkem kindlustunnet?

Sõja puhkedes oli kohe tunda, et investorid pigem ootavad ning otsuseid ei tee. Eks kõik tahtsid aru saada, kuidas sõda turge mõjutama hakkab. See mõjutas märtsis ka meie rahastamismahtu.

Samas oleme ju viimastel aastatel elanudki ühest kriisist teise, see on juba tavapärane meie jaoks. Ilmselgelt iga kiiresti kasvav ettevõte adapteerub lühiajaliselt ja teeb korrektuure. Aga nii nagu eelmiste kriiside korralgi, me jätkame oma äri edendamist ja igapäevaselt pikemaajalise äristrateegia elluviimist ning juba maist oleme tagasi kiiremas kasvutrendis.

Eesti inflatsioon on eri allikate järgi praegu 16–19%. Kas sellistes oludes ei näi investeerimine pisut rumal?

Ma ei ütleks nii. Usun hoopis, et kui raha pangakontole lihtsalt seisma jätta, kaotab see inflatsiooni tõttu kindlasti väärtust. Investeerides hästi hajutatud portfelli, on võimalik inflatsiooni mõju vähendada ja aja jooksul vara suurendada. Meie erinevate toodete, näiteks Investeerimisstrateegiate abil on investeeringute mitmekesistamine erinevates projektides üle Euroopa eriti lihtne.

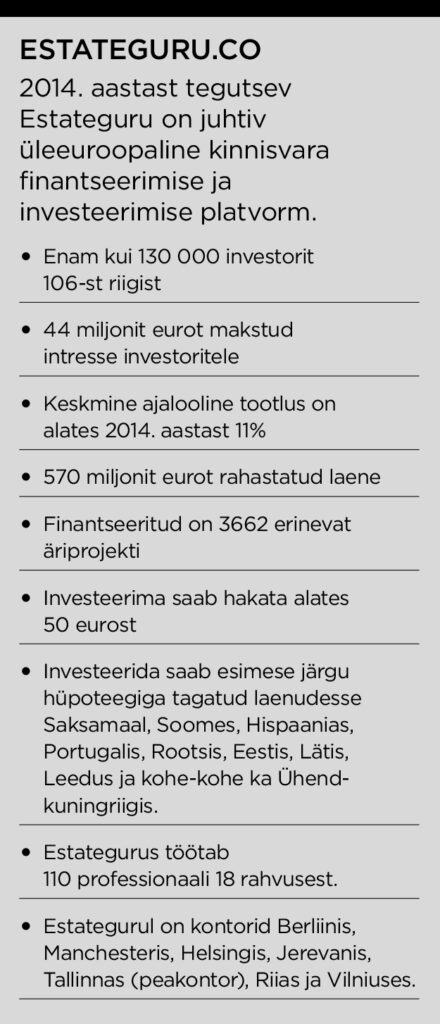

Investorid on maininud, et neile meeldib Estateguru paljuski seetõttu, et nad saavad investeerida kinnisvaraga tagatud laenudesse erinevates riikides. Milliseid uusi riike on lähitulevikus platvormile oodata ja mis on Estateguru peamine eesmärk?

Hiljuti avasime kontorid Manchesteris ja Berliinis ning praegu oleme alustamas laienemist Madalmaadesse. Sellele järgneb tõenäoliselt Prantsusmaa ja 2025. aastaks on meie eesmärk olla esindatud kõigil suurematel Euroopa turgudel.

Mida võiks potentsiaalne investor makromajanduse hetkeolukorrast tingituna intressimäärade puhul lähiajal oodata? Kas 12% aastatootlus on nüüdseks möödanik?

Laenuvõtja intressimäärad on korrelatsioonis laenupakkumise ja -nõudlusega. Kuigi tulevasi turutingimusi on keeruline ennustada, näeme, et laenuvõtjad on valmis ebastabiilsetes makromajanduslikes tingimustes pakkuma kõrgemaid intressimäärasid. Ja see käib kogu finantssektori, mitte ainult ühisrahastuse kohta. Praegu on võimalik leida projekte, mille tootlus on 12% ja kohati kõrgemgi. Ent see pole kindlasti pikaajaline.

Estateguru platvormil on hetkel üle 130 000 investori. Kui paljud neist on eestlased ja kas usute, et tulevikus liitub veelgi rohkem eestlasi?

Meil on Eestis üle 17 000 investori. See on suuruselt teine investorite kogukond pärast Saksamaad, kus meil on üle 30 000 investori. Siiski lisandub Eestist aina uusi investeerijaid, eriti noorematest põlvkondadest, kes alles alustavad investeerimist. Meie Investeerimisstrateegiad on noortele jaeinvestoritele ideaalne tööriist, mistõttu ootame põnevusega järjest rohkem investoreid meie tootest kasu saama. Lisaks on inimesed üha teadlikumad investeerimise teemadel, mille üks põhireegel on riskide hajutamine. Esimese järgu hüpoteegiga tagatud ärilaenud on selleks ideaalne võimalus ning aina enam eestlasi saab ka sellest aru. Eriti kui vaadata, mis toimub täna krüpto- ja aktsiaturgudel.

***

Kes on institutsionaalne investor? Kas see mõiste puudutab ainult suuri investeerimisfirmasid või võib ka väiksemat fondi või perekondlikku investeerimisettevõtet pidada institutsionaalseks investoriks?

Väiksemad fondid, perekondlikud investeerimisettevõtted või mitme perekonna investeerimisettevõtted, kes investeerivad koos, võivad kvalifitseeruda institutsionaalseks investoriks. Siiski peavad nad vastama sissetuleku, netoväärtuse, varade suuruse või juhtimisstruktuuri suhtes kehtivatele nõuetele.

Miks võiks Estateguru mudel nendele organisatsioonidele sobida?

Usun, et Estateguru mudel sobib neile investoritele mitmekesiselt hajutatud laenude väljastamise tõttu Euroopa tasandil ning kuna kõik laenud on kinnisvaraga tagatud, madala LTV-ga (loan to value), lühiajalised (ca 12 kuud) ja kõrge tootlusega (ca 8–11%).

Mis takistaks näiteks suurel rahvusvahelisel pangal teie ärimudelit lihtsalt kopeerimast ja jäljendamast ning teid kui vahendajat üldse kõrvale jätmast?

Pean seda ebatõenäoliseks, kuna tegemist oleks väga ajamahuka protsessiga ja pangad ei suuda tagada kiirust. Neil tuleks tagada kliendibaas nii jae- kui ka laenuvõtjate poolel, luua tehnoloogia või API-d töövoo võimsuse ja läbilaskeaja suurendamiseks ning lisaks nõuaks see suurt hulka töötajaid kõigis õigusruumides, et toetada laenude algatamist ning jae- ja perekondlikest ettevõtetest investorite suhteid. Pankadel on kulu- ja kapitalipiirangud. Kui neil taolist mudelit tarvis oleks, siis üldjuhul telliksid nad selle võimekuse meiesarnaselt vajaliku kogemusega ettevõttelt või rahastaksid meie laenuportfelli kas kahepoolsete vahendite või krediidiliinide kaudu.

Estateguru on üsna avatult rääkinud oma plaanidest suurendada institutsionaalsete investorite osakaalu. Miks see Estategurule oluline on?

Institutsionaalse ja jaekapitali kaasamine on oluline Estateguru laiendamiseks ning selleks, et viia ellu pikaajalist äristrateegiat. Institutsionaalsest rahastamisest tulenev mastaabiefekt võimaldab Estateguru riikide tiimidel anda kiiremini rohkem laene kui jaekapitalile tuginedes. See omakorda võimaldab haarata laenuvaldkonnas suurema turuosa riikides, kus Estateguru tegutseb.

Institutsionaalse ja jaekapitali kaasamine on oluline Estateguru laiendamiseks ning selleks, et viia ellu pikaajalist äristrateegiat. Institutsionaalsest rahastamisest tulenev mastaabiefekt võimaldab Estateguru riikide tiimidel anda kiiremini rohkem laene kui jaekapitalile tuginedes. See omakorda võimaldab haarata laenuvaldkonnas suurema turuosa riikides, kus Estateguru tegutseb.

Kas institutsionaalsed investorid reageerivad Ukraina sõjast tulenevatele riskidele samamoodi nagu jaeinvestorid? Kas teie arvates muutuvad nad oma investeerimisotsustes samuti konservatiivsemaks?

Institutsionaalsed investorid on niigi jaeinvestoritest palju konservatiivsemad. Nad uurivad laene ja võtavad arvesse suurenenud inflatsioonisurvet arenduslaenudele, mis mõjutab ehitus- ning väljumiskulusid. Nad arvestavad ka õigusruumi, kuhu oma rahastusega panustaksid. Mõned institutsioonid, kes juba tegutsevad ja investeerivad Balti riikides, jätkavad seda ka edaspidi, kuid Lääne-Euroopa institutsioonid püüavad nüüd rohkem raha panustada Ühendkuningriiki, Saksamaale ja Hispaaniasse.