Rahvusvahelised finantsturud oli 2017. aastal investorite vastu üle ootuste lahked ning pakkusid neile, kes julgesid riskida, kerget tootlust. LHV pensionifondid on aga olnud juba päris mitu aastat riskimisega ettevaatlikud. Selle otsene põhjus on asjaolu, et nii aktsiate, võlakirjade kui ka kinnisvara hinnad on väga kallid võrreldes kassavoogudega, mida need varad pakuvad.

Ma annan endale aru, et kõrge hind ei tähenda seda, et see veelgi enam tõusta ei saaks. Samas olen kindel, et mida kõrgema hinnaga vara soetada, seda vähem on sellel hinnal tõusuruumi. Eriti lihtne on seda märgata võlakirjade puhul, mis pakuvad fikseeritud suurusega regulaarseid makseid ja maksavad laenuks võetud summa lõppkuupäeval tagasi. Kui osta näiteks 122 euroga kümneaastane võlakiri, mille nominaal on 100 eurot ja millelt makstakse omanikule igal aastal 2 eurot tulu, siis on täiesti kindel, et kümne aasta tootlus on negatiivne: miinus 2 eurot.

Aktsiate ja kinnisvara puhul on asi keerulisem, kuna ettevõtte kasum ja kinnisvaralt saadav rent võivad aja jooksul muutuda – nii kasvada kui ka kahaneda. Siiski kehtib siin sama loogika: mida kõrgem on makstud hind, seda väiksem on oodatav tootlus. Suur osa investoreid ostab väärtpabereid hinnast hoolimata, ja mida rohkem hind tõuseb, seda rohkem nad ostavad. See käib ka indeksifondide kohta. Loomulikult, kui hinnad hakkavad langema, siis müüvad need investorid seda rohkem, mida madalamale hinnad kukuvad.

Mul ei ole sellise investeerimisstrateegia vastu midagi, kuid nn momentum-strateegiad ei ole minu tee. Investeerimiseks on palju võimalusi ning mis sobib ühele, ei ole teise jaoks atraktiivne. Mina ise pole kunagi olnud liiga hea ja püüdlik karja liige.

Keskpankade abi tumedam pool

USA keskpank astus 2008. aasta lõpus otsustava sammu, kui alandas intressimäärasid ja sekkus turul hinna kujunemisse, pannes sellega turgude langusele piiri. See oli ainuõige otsus ja andis tugeva signaali osta väärtpabereid. Järgnenud aastad 2009 ja 2010 olid LHV pensionifondide jaoks fantastilised. Olin aga üsna nõutu, kui keskpankade sekkumine (toetus) muutus seejärel kestvaks nähtuseks ja isegi kasvas.

Jim Grant on täheldanud, et intressimäärad on hinnad ja hinnad peaksid kandma infot. Kui hinna e intressimääraga manipuleerida, saab hinnast hoopis valeinfo allikas. Hinda moonutab ka turupaanika ja seetõttu oli kriisi haripunktis riigi sekkumine põhjendatud. Kui paanika vaibus, oleks olnud sekkujal aeg tagasi tõmbuda, et ei tekiks ohtu, et sekkujast saab probleemide allikas. Euroopa võlakirjakriis ongi hea näide paanikast ja sellele järgnenud sekkumisest.

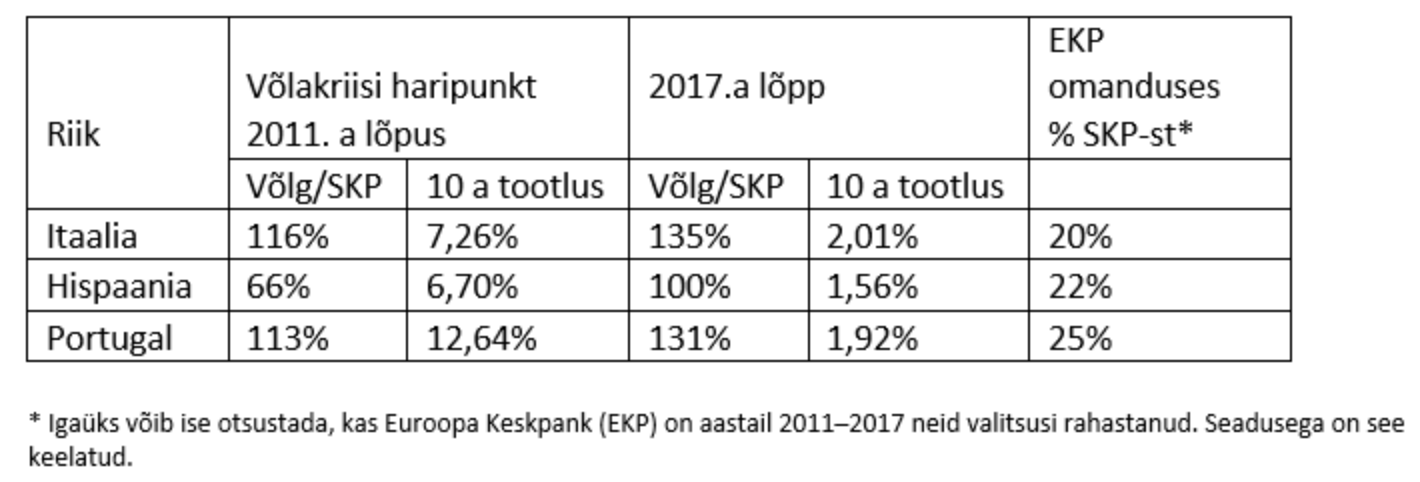

Euroopa Keskpanga sekkumine 2012. aasta teisel poolel oli vajalik, kuid tagasi vaadates tuleb tõdeda, et viis aastat kestnud võlakirjade kokkuostmine on probleeme pigem süvendanud (vt tabelit). 2011. aastal kasvasid Itaalia, Hispaania ja Portugali finantseerimiskulud, sest nende võlakoormus oli kasvanud liiga kõrgeks. See juhtus küll osaliselt finantskriisi tagajärjel, kuid peamiselt siiski põhjusel, et pikema ajavahemiku jooksul kulutati rohkem, kui teeniti.

Tänu Euroopa Keskpanga tingimusteta toetusele, mis on kestnud juba üle viie aasta, on intressimäärad tunduvalt alanenud. Ma usun, et peaaegu kõik meist on näinud ja lugenud uudiseid kasinusõudustest, mille sakslased on Lõuna-Euroopale peale surunud. Ilma arve (võlg/SKP) vaatamata võiks eeldada, et Lõuna-Euroopa ohverdused on andnud tulemuse ja probleem on nüüdseks lahendatud, kuna intressimäärad on alanenud.

Kahjuks aga elame maailmas, kus sõnad ei tähenda enam seda, mida vanasti ning ka turuhinnad ei peegelda mitte ostjate-müüjate vahel tekkinud tasakaalupunkti, vaid hoopis keskpankade sekkumist ja sundust.

See kasinusjutt meenutab mulle lugu mehest, kes võttis aastaga kaalus juurde 10 kilogrammi ja kuulutas seejärel, et läheb uuel aastal dieedile. Ta plaanis võtta järgmisel aastal juurde 2 kilo vähem – seega ainult 8 kilo.

Õnneks on märke, et keskpankade rahapoliitiline eksperiment on hakanud oma hoogu kaotama ja vast hakkavad ka nende bilansid aasta lõpus vähehaaval kahanema. See aga tähendab, et turg kaotab tänavu kõige suurema ostja, kelle jaoks hind ei olnud kunagi oluline.

Teoorias on turud tulevikku vaatavad ja keskpankade väljumine ei peaks tulema kellelegi üllatusena. Praktikas on siiski korduvalt nähtud, et probleeme tunnistatakse alles siis, kui neist ei anna enam mööda vaadata, ning siis sattutakse paanikasse.

Olen rahvusvaheliste väärtpaberiturgude väljavaadete suhtes skeptiline olnud juba aastaid. Mida avatum ja suurem turg, seda kõrgemad hinnad. Mida tuntum ja suurem ettevõte, seda kõrgem aktsiahind. Mida kõrgem hind, seda rohkem ostetakse – see on käesoleva aja vaim.

Ma ei looda enam, et aktsiate ja võlakirjade hinnatase liiguks kiiresti oma ajaloolise keskmise juurde. Selle asemel oleme LHV-s asunud ise arendama Eesti väärtpaberiturgu.

Loome ise uued väärtused

Mul on väga suur usk Euroopa Investeerimisfondi (EIF) algatusse aidata kaasa Balti riikide erakapitali- (private equity, PE) ja riskikapitalifondide (venture capital, VC) arendamisele. Arvan, et see algatus mõjub meie riikide majanduse pikaajalisele arengule soodsalt. Alates 2013. aastast on EIF koos Balti riikide valitsustega valmis investeerima nendesse fondidesse mitme programmi raames 190 miljonit eurot, kuid ainult tingimusel, et EIF-i väljavalitud investeerimismeeskonnad suudavad ise kaasata vähemalt samas mahus erasektori raha.

EIF-i abiga on loodud juba viis fondi, mille meeskonna tuumik on Eestist: BaltCAP (PE) on loonud kaks fondi, samuti tegutsevad Baltic Mezzanine Fond (Mezzanine), Livonia (PE) ja Karma Ventures (VC). Usun, et lisandub veel vähemalt üks erakapitali- ja kolm riskikapitalifondi.

Kui riskikapitalifondid pakuvad investeeringuid alustavatele ettevõtetele (idufirmadele), siis erakapitalifondid aitavad juba toimivatel ettevõtetel areneda ja kasvatada oma äri lisainvesteeringute kaudu. Kumbagi tüüpi fondid ei paku üksnes raha. Sageli on suurem väärtus teadmistel, kogemustel ja kontaktidel, mida seda tüüpi investorid ettevõtetesse toovad – fondide meeskonnad on nimelt moodustatud suure investeerimis- ja ettevõtluskogemustega inimestest.

Mulle meeldivad erakapitaliinvesteeringud põhjusel, et hinna, millega investor on valmis ettevõttesse investeerima, ütleb investor ise, võttes arvesse muutusi, mida ta plaanib ettevõttes ellu viia, ja tulemusi, mida ta püüab saavutada. Sedasi kujuneb hind õiglane ja mitte passiivse raha kaasabil, vaid konkurentsis sarnaste ettevõtluses osalevate investoritega.

LHV pensionifondide strateegia ongi viimasel ajal liikunud suurema vastutuse võtmise ja aktiivsema ettevõtluses osalemise poole. Me ei plaani konkureerida spetsialiseerunud erakapitali- või riskikapitalifondidega, sest see eeldaks meie organisatsioonilt teistsugust ülesehitust. Küll aga soovime olla spetsialiseeritud fondidele head partnerid suuremate investeeringute ja projektide realiseerimisel.

Ka võlakirjaturul oleme leidnud pensionifondide jaoks sobiva niši. Selle asemel et võistelda rahvusvahelistel turgudel keskpankadega, kes ostavad võlakirju meditsiinilisel põhjusel – rahapoliitika elluviimise eesmärgil –, oleme valinud oma konkurentideks Eestis tegutsevad pangad. Nemad hinnastavad ettevõtetele pakutavaid laene kasumi teenimise sihiga. Ka sel turul on konkurents küllalt tihe, ent pensionifondid saavad siin kasutada oma eeliseid, pakkudes näiteks pikemaajalisi ja fikseeritud tootlusega finantseerimistooteid.

Kuigi LHV pensionifondid on viimasel ajal teinud uusi investeeringuid peamiselt Eestisse, ei välista ma valikust peaaegu ühtegi piirkonda ega majandussektorit. Möödunud aasta jooksul tegid LHV pensionifondid Eestiga seotud investeerimisotsuseid 170 miljoni euro väärtuses.

Viimasel ajal on hakatud rääkima investeeringu väärtuse otsimisele ja hindamisele põhineva investeerimisstrateegia (ingl value investments) allajäämisest lühiajalisele spekuleerimisele ja passiivsetele investeerimisstrateegiatele. Mina ei kiirustaks kiireid järeldusi tegema. Ehkki praegune majandustsükkel on kestnud peaaegu rekordilised üheksa aastat, ei ole me veel näinud selle kõiki faase. Usun, et väärtuse otsimine ongi investeerimise põhiolemus. Küsimus on selles, kust ja kuidas seda väärtust leida.

Allikas: LHV